ООО «СИБУР» — управляющая организация ПАО «СИБУР Холдинг».

117218, Москва, ул.Кржижановского, 16/1

Оставайтесь в курсе событий

ПодписатьсяНаступающий 2019 год станет, видимо, знаковым в истории «Сибура». Компания вышла на финишную прямую со своим мегапроектом «Запсибнефтехим». С запуском нового нефтехимического комплекса в Тобольске, который будет выпускать полипропилен и полиэтилен, мощности по производству базовых полимеров в России увеличатся вдвое, а самого «Сибура» – втрое. Финансовые показатели «Сибура» уже сейчас бьют рекорды: на конец III квартала впервые в своей истории компания вышла на уровень EBITDA за 12 месяцев более $3 млрд, если точно – $3,2 млрд.

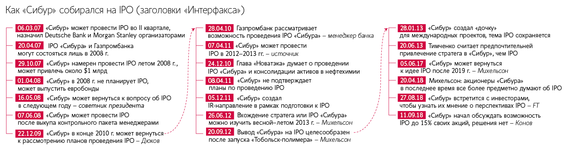

Все вместе это подводит «Сибур» к самой интересной и пока неизвестной цифре: во сколько его готов оценить рынок. Начиная с 2007 г. не раз ожидалось IPO «Сибура» исходя из заявлений акционеров и действий компании, которая останавливалась на полпути. Станет ли IPO реальностью в 2019 г., мы скоро узнаем. Председатель правления «Сибур холдинга» Дмитрий Конов осторожен и прогнозов не делает – ни по срокам возможного размещения, ни по цене. Собеседники, близкие к компании, летом называли диапазон $20–26,5 млрд как комфортный для размещения. Если «Сибур» выведет на биржу даже 10% акций, это IPO станет крупнейшим для российских компаний за последние 10 лет.

– У «Сибура» нет стратегии в классическом понимании этого слова. Несколько лет назад в интервью «Ведомостям» вы говорили, что компания живет в режиме «сдвигающейся цели»: ставите одну, достигаете, определяете новую. Тогда новой целью был «Запсибнефтехим». Что будет следующей?

– Не совсем так. Нет стратегии в одном документе. Есть принципы, которые мы используем в бизнесе, но мы не ограничиваем количество показателей, на которые ориентируемся в момент времени. Например, сейчас нет рыночных предпосылок для увеличения производства синтетического каучука, потому что Россия потребляет примерно половину того, что производит, а глобальными мы в этом сегменте быть не можем с сегодняшним уровнем развития промышленности, потребляющей каучук. Противоположный пример: есть легкое углеводородное сырье, которое находится далеко от рынков сбыта, но доступно для переработки в нефтехимическую продукцию по достаточно привлекательной цене. Это направление мы развиваем.

И следим за рынками, прежде всего за внутренним: в каких продуктах он нуждается сейчас или будет нуждаться в будущем. Если есть новые потребности – смотрим, анализируем, в итоге принимаем или не принимаем решения по развитию текущей продуктовой линейки или созданию новых продуктов.

– Был спрос на полимеры – появился «Запсибнефтехим». Сейчас он практически достроен. Следом, видимо, будет строиться Амурский газохимический комплекс (АГХК). После него период больших строек закончится?

– Я пока не утверждаю, что Амурский ГХК уже подтвержденный проект. Нам нужно еще около года на детальную проработку. Я не знаю, что будет через два года: где будет мировая цена на газ, мировая цена на нефть, какой рост мирового ВВП и, соответственно, рост спроса.

Мы проходили такое же упражнение с «Запсибнефтехимом». Это 2 млн т продукции, потребление которой в мире 170 млн т. Исторически потребление полимеров растет в 1,5 раза быстрее, чем мировой ВВП. Если принять консервативную оценку будущего роста рынка полимеров, то этот коэффициент будет не 1,5, а 1,2–1,3. Но даже с таким мультипликатором и 3%-ным ростом ВВП в мире для удовлетворения растущего спроса нужно добавлять каждый год 6–7 млн т мощностей.

Это базовый сценарий. Но можно считать, что такого роста не будет – не то чтобы мы этой точки зрения придерживались, а теоретически – и весь спрос закроется возвратом в переработку уже существующих изделий из полимеров. Тогда можем начать инвестировать в сбор мусора и вторичную переработку, а не в строительство мощностей по выпуску первичных полимеров. Кстати, мы уже сейчас по одному из продуктов выбираем между новым проектом по расширению производства и инвестициями в увеличение сбора полимерного вторичного сырья.

– Летом снова зашла речь о возможном IPO компании. Вы заказывали какую-то экспертизу, оценку и т. д. Что вам вернулось?

– Продолжаем изучать целесообразность. Выход на публичный рынок всегда привязан к какому-то пакету финансовой отчетности. Она публикуется раз в квартал. После даты, когда заканчивается отчетный период, есть окно, в рамках которого можно сделать компанию публичной.

– Сейчас вы закрыли III квартал...

– Допустим, девять месяцев. Дальше получается следующая история. Если вы хотите сделать IPO, то должны принять на уровне совета директоров и, возможно, собрания акционеров определенные корпоративные решения, которые не могут быть не публичными. Поэтому примерно за месяц до того, как компания станет, если захочет, публичной, все узнают о таких планах.

– Если IPO состоится до запуска «Запсибнефтехима», инвесторы будут покупать ожидания?

– Верно. Если соответствующее решение будет принято. С точки зрения корпоративного управления и привлекательности бизнеса мы готовы к IPO, и, когда на рынках сложится благоприятная ситуация и акционеры примут соответствующее решение, мы можем выйти на биржу довольно быстро. Решение об IPO и его времени будут принимать акционеры, учитывая в том числе ситуацию на рынках.

– Вы начали изучать целесообразность IPO. Чьей инициативой было получить реакцию рынка на возможность размещения? Настаивали ли на этом китайские акционеры?

– Почитайте интервью Леонида Михельсона о «Сибуре», когда он его покупал. Он с самого начала говорил, что «Сибур» должен быть публичной компанией. Уже сейчас с точки зрения корпоративного управления и раскрытия финансовой информации мы развиваем компанию в соответствии с лучшими практиками публичных компаний и продолжим это делать вне зависимости от планов по IPO.

– Вы себя во сколько оцениваете?

– Мы сфокусированы на развитии бизнеса и увеличении акционерной стоимости, а справедливую оценку пусть нам дает рынок.

– А потенциальные инвесторы, с которыми встречаетесь в свете возможного IPO, делятся своим видением относительно стоимости компании сейчас?

– Сейчас речь о том, что есть некий набор инвесторов. И нам интересно их мнение по поводу компании, ее бизнеса, на что они смотрят в первую очередь. Рассказать им на всякий случай сейчас о том, что представляет из себя компания, если они о ней не знают, и т. д. Вот это сегодняшний этап.

Непосредственные разговоры о стоимости целесообразны, когда и если будет, условно, полноценное корпоративное решение, выход отчетов об оценке в банках и начало обсуждения ценового коридора.

– Что инвесторы думают про инвестиционные лимиты в стране, как оценивают страновые риски?

– Мы [с ними] о себе все-таки разговариваем. Страновые лимиты не обсуждаем. Нам кажется, что мы [«Сибур»] нравимся [инвесторам].

– Вы – да, а страна? Вы сами, кстати, как оцениваете?

– Что касается странового дисконта, я вообще считаю, что в разговорах он сильно преувеличивается. С моей точки зрения, важнее смотреть на фундаментальные преимущества и особенности конкретных секторов и компаний.

– Вы свой пакет, если будет IPO, будете размещать? (По данным компании, на 30 сентября 2018 г. Конову принадлежит 3,46% акций.)

– Это, скорее всего, было бы неправильно истолковано рынком. В целом когда и если акционеры примут соответствующее решение, тогда и вернемся к этому вопросу.

– Два члена вашего совета директоров под санкциями. Вы не собираетесь из совета директоров выводить их, так скажем? Ситуация с ними не мешает работать компании?

– Нет. Они же и акционеры, и члены совета директоров – те, о ком вы говорите. Есть четкие правила. Они достаточно черно-белые, и согласно им компания не подпадает под санкции. Оттого что акционеры представляют свои пакеты в совете директоров, никакой разницы не возникает. С точки зрения регуляторики отношение ровно то же самое.

– В ноябре ждут новую волну санкций. Вы готовитесь, как-то страхуетесь?

– Нет. Единственное, о чем переживаем, – там что-то про химию, а мы тоже про химию. Если серьезно – ну а как мы можем подготовиться?

Мы сфокусированы на том, на что можем повлиять, – повышении эффективности, маркетинге, инвестициях и т. д., а то, что за пределами нашего контроля, воспринимаем как еще одни внешние вызовы.

– Олег Дерипаска и Роман Абрамович снижают доли в активах. По-разному люди себя ведут...

– То, о чем вы говорите, это все заметно. Правильно? У нас же не происходит никакой активности, с этим связанной?

– В прошлом году была в некотором роде: уменьшение доли Кирилла Шамалова. Многие это связывали в том числе с санкциями.

– С чем только не связывали.

– А как на самом деле?

– Этот вопрос правильно задавать самому акционеру.

– Он остался в плюсе?

– Если смотреть хронологически, я думаю, что он остался, скорее, в нуле.

– Активно ли он влиял на правление? Сам он рассказывал, что они [компания «Ладога менеджмент», принадлежит Шамалову] смотрят, насколько эффективно работает менеджмент.

– Есть права акционеров, есть представительства акционеров в совете директоров и комитетах совета директоров. Все традиционно.

– Как уживаются в компании Михельсон и Геннадий Тимченко? Кто из них больше влияет на компанию, на менеджмент?

– Вообще – что такое «влияет»?

– Можно сидеть с 5%, но быть той еще занозой. Вы же понимаете, как это бывает.

– По моим наблюдениям, у них, видимо, за время работы в «Новатэке» выработалась определенная модель сотрудничества, которая их устраивает. По ключевым вопросам они достаточно едины, в том числе в понимании стратегических ценностей даже при отсутствии стратегии в одном документе. Обоим нравится «создавать что-то новое». Обоих, мне кажется, в хорошем смысле заводит история с созданием в России перерабатывающей технологичной индустрии другого масштаба. Ведь они как акционеры многие годы планомерно поддерживают положение, когда практически весь денежный поток компании идет на инвестирование. Значит, тема роста и возможностей в этой индустрии каким-то образом их затянула.

– Вы направляете на дивиденды 25% чистой прибыли. Не собираетесь увеличивать?

– Опять же вопрос к акционерам.

– Кто и сколько хочет?

– Акционеры ориентируются на создание сбалансированной модели, учитывающей долгосрочные интересы компании и акционеров. Вообще, если честно, то в обсуждении по поводу дивидендной политики наибольшую активность проявляют не действующие акционеры, а потенциальные инвесторы, с которыми мы разговариваем.

– В мае вы с «Газпромом» подписали контракт на поставку этана. Но сейчас говорите, что окончательного решения о строительстве АГКХ пока нет. Речь о реализации проекта вообще или только о сроках строительства?

– Есть история сроков строительства и синхронности запуска с Амурским газоперерабатывающим заводом (АГПЗ). Объемы поставок сырья зависят от ввода АГПЗ. Сейчас мы находимся на стадии, которая называется extended basic design, она даст нам возможность лучше понимать размер необходимых капитальных затрат. Во второй половине следующего года мы сможем еще раз посчитать экономику и принять решение.

– «Газпром» тем временем под АГПЗ уже площадку разровнял.

– Строительство АГПЗ уже идет, поскольку «Газпрому» необходимо выделить гелий и азот из газа, который пойдет по «Силе Сибири» с этих месторождений (Чаяндинского в Якутии и Ковыктинского в Иркутской области. – «Ведомости»).

Описание технологической последовательности упрощенное, но принцип следующий: эти фракции отделяются при охлаждении под сильным давлением. Первым – где-то при минус 40 – отделяется пропан-бутан. Затем отделяется этан – при минус 88. Гелий – при температуре минус 267 градусов, азот чуть раньше – минус 196 градусов.

Другими словами, «Газпром» строит завод не для того, чтобы этан продавать «Сибуру», а чтобы выделять гелий и азот для соответствия газа товарной спецификации. А параллельно получает две группы продуктов, которые может монетизировать. Пропан и бутан доставить на рынок легко – для этого достаточно построить эстакаду. Этан вывезти сложно, потому что его невозможно транспортировать ни железной дорогой, ни длинной трубой. Мы можем быть тем потребителем, который купит и там же рядом построит производство по переработке этана. Если проекта АГХК не будет, то ранее выделенный этан пойдет обратно в метановый поток. Как это происходит в России в целом, он будет просто оставаться в товарном газе.

– У вас есть внутренний дедлайн для решения?

– Он получается обратным отсчетом. У нас должно быть достаточно времени от принятия инвестиционного решения до начала производства, условно, в конце 2024 г. Например, «Запсиб» на механическую готовность выйдет в мае 2019 г. Начали строить в феврале 2015-го. Соответственно, четыре года.

– Значит, начинать строить АГХК надо не позднее 2020-го.

– Да, примерно.

– Вы определились с возможными партнерами в АГХК? Раньше обсуждались консорциум китайских компаний, Sinopec, China Development Bank (CDB).

– CDB? Мне кажется, что мы никогда этого не говорили. Нас и не спрашивали.

– В конце весны был сценарий, в котором 49% в проекте может получить отдельно взятая Sinopec. У вас есть сейчас какая-то конфигурация возможной сделки?

– Переговоры идут.

– Сколько готовы отдать?

– Хотим сохранить за собой контроль в любом случае. Для нас АГХК – первый проект, ориентированный на азиатский рынок, и мы смотрим варианты партнеров, которые снимут риски для нас как инвестора.

– Через полгода «Запсибнефтехим» достроите. Сколько времени займет запуск производства?

– Есть разные мировые примеры.

– А вы сколько закладываете?

– Мы ничего пока не говорим по этому поводу.

– Контракты на его мощности есть или все пойдет на спот?

– Этот рынок [полиэтилена и полипропилена] вообще спотовый сам по себе. Длинные контракты бывают, но крайне редко. Объяснение простое – диверсифицированная индустрия потребителей, когда на одного производителя приходится несколько сотен переработчиков.

– Из-за торговой войны Китая с США могут быть какие-то изменения на этом рынке?

– Расширение полимерного производства в Штатах, произведенное в последние годы, в основном коснулось полиэтилена, на который Китай ввел 25%-ную пошлину. Я думаю, в конечном итоге рынок стабилизируется, просто торговые потоки по-другому перераспределятся. То, что идет в Европу, будет приходить из Штатов. А тот, кто раньше поставлял в Европу, будет отправлять продукцию в Китай.

– На вас никак не отразится?

– Если и отразится, то, скорее, позитивно. Проблемы других – это возможности для тех, у кого проблем нет.

– Как перераспределятся ваши рынки сбыта с запуском «Запсибнефтехима»?

– Мы в приоритетном порядке продаем на домашнем рынке. Что остается – смотрим по экономике: куда продавать выгоднее, туда и поставляем. Сейчас 30% наших продаж приходится на Европу. Но значительная часть из них – сжиженные углеводородные газы (СУГ) и каучуки. Вместе с запуском «Запсиба» более 2,5 млн т СУГ уйдет в переработку, что сократит экспорт в Европу. Около половины объема продукции «Запсиба» планируем продавать в России.

– Рентабельность «Сибура» по прошлому году около 35%. Не рекорд, но близко к тому.

– Мы с 2009 г. достаточно стабильно находимся на уровне 30–35%...

– Вместе с запуском и выходом «Запсиба» на полную мощность...

– ...что по странному стечению обстоятельств коррелирует с объемом инвестиций компании. Высокая маржинальность окупает огромные капитальные затраты и длинный срок от начала инвестирования до получения продукции, являясь необходимым условием для принятия решения по проектам с высокой капиталоемкостью.

– Эта маржинальность в августе сыграла с вами злую шутку, когда ее посчитал помощник президента Андрей Белоусов.

– Как я понимаю эту инициативу, речь идет о том, чтобы найти способ стимулировать российский бизнес инвестировать в Россию за счет предоставления различного набора льгот на те проекты, которые ниже уровня привлекательности. Бизнес говорит: «Хотим иметь проекты с доходностью не ниже чем, но нам не хватает...» Со стороны государства позиция: «Давайте обсудим, что мы можем сделать, чтобы чуть-чуть добавить доходности. А вы бы инвестировали в России в дополнительные проекты, которые здесь могут быть».

– Теперь это вылилось в рабочие группы...

– На самом деле это вылилось в роуд-шоу проектов. То есть министерства проводят рассказ о своих проектах заинтересованным инвесторам.

– Вы участвуете своими проектами в этом конкурсе? Можете рассказать подробнее?

– После того как мы услышали, что это не про налоги и не про дополнительный сбор, а про стимулирование инвестиций, мы перешли к абсолютно рабочему процессу. У нас специально уполномоченные люди уровня правления общаются с министерствами на тему, какие проекты есть у нас. И как это можно поддержать, если что. Среди проектов может быть все, что угодно, из приоритетных направлений развития – цифровая трансформация, развитие транспортной инфраструктуры под будущие потоки, удовлетворение потребностей российского рынка в новой химической продукции.

– Из предложенных министерствами проектов можете принять в чем-то участие?

– Мы рассказали, какие проекты есть у нас. Нам ответили: а у нас есть такие-то проекты. Мы изучили и, например, увидели среди этих предложений строительство большого логистического центра в том направлении, где по совпадению мы прогнозируем увеличение объемов перевозок продукции. Если будут какие-то меры господдержки, то, возможно, нам будет интересно инвестировать самим, возить свою продукцию и еще кому-то предоставлять услуги – тогда будет неплохой проект. Мы нашли 12 таких проектов. Это не значит, что мы уже собираемся инвестировать в них, но они более или менее стратегически совпадают с тем, что нам может быть интересно.

– Завершение налогового маневра сильно изменит вашу экономику?

– Налоговый маневр для нас странная ситуация, когда нас стимулируют потреблять нафту, за что платят нам и всем остальным. И таким образом сокращают потребление СУГ в России. То есть государство платит за то, что мы начинаем экспортировать больше СУГ.

– Зачем?

– Это побочный эффект налогового маневра, который вообще не имел целью затронуть нефтехимию. Но в результате возник стимул на переработку нафты в нефтехимии, поскольку государство, ликвидируя экспортные пошлины, убирает в том числе пошлину на нафту, но готово доплачивать за ее использование в России.

Странная ситуация, когда в отрасли существует несимметричное регулирование. И что-то с этим нужно делать. Может быть, часть отрицательного акциза на нафту перераспределить на другие виды нефтехимического сырья. Сделать такой же отрицательный акциз на СУГ, есть, наверное, еще десяток подвариантов решений.

– Вы какие-то консультации с Минфином и Минэнерго ведете по субсидиям, сохранению условий по СУГ?

– У нас спрашивают мнение. Когда спрашивают – отвечаем.

– У компании есть непрофильные активы от которых стоит избавиться, направления, которые вам больше не интересны?

– Мы последовательно выходили из активов, которые не давали нам значимого роста. Секрета из этого не делали – например, о том, что не хотим стратегически быть в азотных удобрениях и в шинах, сказали задолго до того, как вышли.

Есть примеры, когда мы выходили из конкретных производственных активов внутри существующего бизнеса. Само направление остается, но от какой-то конкретной географии мы отказывались во многих случаях одновременно за счет новых инвестиций в кратно более крупные производства. Об отказе от каких-то направлений бизнеса мы сейчас не говорим. Может ли, условно, какой-нибудь актив в каучуках или в другом бизнесе стоять «на выходе»? Может. «Уралоргсинтез» был? Был. Вышли? Вышли.

Какой-то набор субоптимальных активов у нас еще есть. В принципе, это можно определить. Если у нас где-то нет инвестиций, то, скорее всего, в случае интересного предложения по этому активу будем готовы его рассмотреть.

– А сами к чему-нибудь присматриваетесь?

– Покупать мы не любим. Это одна из ключевых предпосылок нашей стратегии, которой, повторюсь еще раз, нет в виде единого документа. Пропустив два-три инвестиционных цикла, российская нефтехимия к началу 2000-х оказалась очень неэффективной. Небольшой размер активов с трудом позволял конкурировать по себестоимости с производствами глобальной мощности. Технологии устарели. География – в удалении от рынков сырья и сбыта.

Мы, начав с себя, пытались эту архитектуру отрасли изменить, и, достигнув определенных результатов, будем двигаться дальше. Мы хотим большие масштабы в правильном месте, с оптимальной логистикой, дешевой электроэнергией, возможностью взаимодействия с другими производствами. Но изменить архитектуру отрасли через приобретения практически нельзя, нужно создавать новое.

– В «Газпроме» вы видите потенциального конкурента? Они планируют строительство гигантского газохимического комплекса в Усть-Луге.

– Он гигантский настолько, насколько мы знаем из ваших же статей. Захотят – будут конкурентами. Мы приветствуем конкуренцию.

– Вы уже проектируете для «Газпрома» один ГПЗ на Дальнем Востоке. В новом проекте вас звали участвовать?

– Мы не проектируем АГПЗ. Мы помогаем «Газпрому» управлять реализацией этого проекта. Если быть совсем точным, мы PMC-подрядчик (Project Management Company). В проект на Балтике нас не приглашали.

– Многие говорят, что вторичная переработка бьет по проектам нефтехимических компаний. С другой стороны, экология и проблема загрязнения мира полимерами...

– Вы, скорее всего, имеете в виду пластиковую бутылку или полиэтиленовый пакет, т. е. быстро оборачиваемую – в основном пищевую – упаковку. В общем мировом потреблении пластика – около 300 млн т в год – на нее приходится 15%. Но и этого достаточно много. При том что в теории этот пластик весь перерабатываемый. И чем раньше его вытащили из вторичного оборота, тем он больше приспособлен для разного применения. Задача в том, чтобы сделать сбор и вторичную переработку технологически эффективными и выгодными.

И другая история: пластиковая бутылка против стеклянной. Вот вас как жителей Земли почему стеклянные бутылки не беспокоят?

– Вообще-то беспокоят. Равно как и алюминиевые банки...

– Если посмотреть на альтернативы – пластиковый пакет против бумажного пакета или бутылка из пластика против стеклянной, – на изготовление пластикового варианта тратится меньше энергии и производится меньше выбросов. Бумажный пакет: вы вырубили лес, привезли, измельчили, разбавили кислотой, сварили целлюлозу, отходы повезли куда-нибудь. Дальше вы целлюлозу перерабатываете в бумагу, а это тоже энергоемкий процесс.

Я не пытаюсь выступить адвокатом плавающего в океане полимера. Но на этот вопрос можно по-разному посмотреть и к разным решениям проблемы прийти.

– Никто не оспаривает пользу пластика или упаковки, но с загрязнением тоже что-то нужно делать.

– Государство сейчас кардинально меняет правила игры. На уровне регулирования в России появились две важные составляющие. Во-первых, региональные операторы – те, кто должен собрать мусор, построить сортировку, организовать или передать на переработку, а неперерабатываемую часть мусора квалифицированно захоронить или сжечь.

Вторая история – стимулирование производителей конечной продукции, которых настойчиво просят позаботиться о том, что с полимером происходит после использования, и приложить усилия для максимального вовлечения продукции во вторичную переработку. Важно, чтобы эти стимулы были различными – от поощрений до санкций.

И я лично убежден, что процент сбора и переработки вторичного сырья так или иначе будет гораздо выше.

– Расскажите о проектах по цифровизации компании. Дроны, гаджеты, виртуальная реальность... Что-нибудь из этого уже взлетело?

– Дроны, да, взлетели. Сейчас мы контролируем целостность продуктопроводов не вертолетами, а дронами.

– Есть результаты, которые можно потрогать? Рост производительности в денежном выражении?

– В 2017 г. мы только начали системно разворачивать цифровую трансформацию компании. Причем большую часть года скорее писали программы, чем использовали их. А если использовали, то больше на пилотных проектах, без тиражирования. Но даже это, по нашим оценкам, дало эффект в районе 1 млрд руб. Точнее не скажу, потому что мы сознательно не делим эффект между цифровыми и не цифровыми инициативами, которые внедряются параллельно. Представьте: спортсмен улучшил свой результат. Для этого одновременно изменил программу тренировок, обновил экипировку и перешел на новую диету. Для тренера не принципиален точный процентный вклад каждого действия в результат, если он есть.

В горизонте нескольких лет ориентир более ощутимый. Хотим выйти на двузначное прибавление в процентах к EBITDA. По нашим сверкам с другими нефтехимиками, это примерно тот результат, на который надеются наиболее агрессивные в цифровизации компании, около или чуть более 10% рост к EBITDA.

– Даже 10% к вашей EBITDA сейчас – это около 20 млрд руб. в год. С учетом мощностей «Запсиба» через несколько лет это будет 30 млрд руб. Это достижимо?

– Я искренне верю, что цифровизация – это на 90% не про цифру как таковую и не про железо. Она про то, как ты работаешь. В первую очередь про оптимальное использование данных, которые уже есть у компании или которые можно дополнительно получить через цифровые инструменты.

Простой пример. У установки есть температурный диапазон режима работы в пределах 728–738 градусов. И в рамках этого диапазона значения массы дополнительных входящих данных – потребления сырья, пара, качества продукции на выходе – различны. Для измерения этих данных функционирует сотня датчиков, которые выдают информацию с разным временным интервалом. Человек качественно проанализировать рассинхронизированные потоки информации не может. На практике это превращается в попытку контроля над процессом исходя из уже накопленного опыта и в разной степени развитой интуиции. А можно с помощью цифровых инструментов проанализировать уже накопленные, но разрозненные данные. У нас целая группа сотрудников занимается тем, что называется «предиктивная аналитика». Когда тебе цифровой алгоритм подскажет, что через такое-то время после поступления таких-то сигналов установка останавливается. И что нужно сделать, чтобы этого не произошло. Другой вопрос – как связать работу оператора с оптимизационным механизмом, кто первичен, человек или машина, и насколько обязательны к исполнению ее рекомендации.

Второй пример. Допустим, на «Запсибнефтехиме» 345 000 единиц оборудования. Часть оборудования обслуживают поставщики, которые должны помогать в том числе при запуске. Технологии значительно упрощают этот процесс – просто сидит человек в виртуальной реальности, данные получает с камер и удаленно проводит наших сотрудников через процедуры запуска. Мы сами так же работаем со своими газоперерабатывающими заводами: их восемь, а центр, где сидят люди, которые занимаются компрессорами, – один. И специалистам по компрессорам не обязательно ехать из Нижневартовска в Ноябрьск – можно и из Нижневартовска подключиться.

Еще один достигаемый эффект: на «Запсибе» будет работать около 1700 человек на первом этапе, когда мы будем запускать комплекс, затем меньше. Внутренняя цель по Амурскому ГХК, если мы будем его строить, – спроектировать завод так, чтобы там было достаточно 600 сотрудников. Мы понимаем из своих наработок по цифровизации, как по-другому можно оборудовать и оснастить комплекс, чтобы иметь более высокую производительность.

– Сколько на это потратите?

– Будем взвешивать.

– Уровень входа с точки зрения профессиональной подготовки для этих 600 человек и себестоимость их труда для компании уже оценивали?

– Удельно это более высокие цифры, чем на «Запсибе». Но вопрос, скорее, не про стоимость, а про возможность работать как таковую. С учетом закладываемой степени автоматизации компетенции специалистов должны быть другие. «Нецифровые» люди в принципе не смогут работать на производстве через какое-то время.

– И где вы возьмете пусть меньшее количество, но столь качественно подготовленных людей – подготовите сами?

– Много учим, тренируем тех, кто есть. Организуем совместные программы с вузами. Кого-то в Тобольске сможем дообучить как в центре профессиональной подготовки, так и на практике на производстве.

– Сопротивление большое чувствуете?

– Есть два профиля людей – те, кто знает производственный процесс, но не понимает алгоритмов цифровизации и оптимизации в целом, и наоборот. Первые непосредственно пользуются новинками, вторые способны их настроить. Их просто нужно свести вместе. Поэтому почти никогда нет готового решения «из коробки». Есть набор идей, их нужно тестировать.

Привычное для многих представление о работе – это стабильный процесс, который иногда можно чуть-чуть где-нибудь оптимизировать. Перестроение на постоянный поиск нелинейных решений для сотрудников практически любой крупной компании – это очень сильные изменения. Поэтому не так просто организовать работу людей по-новому. Сопротивления нет, мне кажется. Есть тема необходимости быстрее осознать то, что по-другому работать уже не получится.

– Например, когда вводились информационные браслеты для производственного персонала, люди сопротивлялись?

– Были сомнения в стиле «будут постоянно знать, где мы находимся». Но каждый из нас совершенно нормально ходит не с браслетом, а с телефоном. Который вообще-то может выполнять ту же самую функцию определения локации владельца. Фитнес-браслеты кроме контроля движения рабочих-обходчиков по маршруту позволяют вести мониторинг их самочувствия, что в итоге становится преимуществом для всех.

Тип гаджета определяется задачей его применения. Условный планшет используется, например, ремонтными рабочими для того, чтобы получить задачу, пройти по маршруту, зафиксировать выполнение. В частности, если ему нужно отремонтировать компрессор, он на каждом этапе работы получает инструкцию, что снижает возможность ошибки. А мы смотрим маршрут обхода и понимаем его производительность, которая до этого была абстрактно размазана во времени – в течение дня человек обслуживал ряд объектов, но мы не понимали, сколько времени он потратил на каждый объект. Теперь видим: один обслуживал долго, другой быстрее. Пытаемся понять почему. Может быть, нужно добавить какой-то инструмент и это позволит оба объекта обслуживать быстро.

Или другой организационный момент. Наши производства относятся к разряду опасных, и, чтобы провести ремонтные работы, сотрудникам необходимо получить наряд-допуск. Это юридически оформляемая процедура, которая традиционно проводится, условно, 40 минут: инструктаж, оформление и т. д. В цифре этот же процесс занимает 12 минут. Но здесь возникает другая проблема, регуляторного плана. В случае происшествия – да, это один случай на миллион, но тем не менее – в компанию приходят надзорные органы: «Где подтверждение, что человек прошел инструктаж?» Ты говоришь: «Вот оно, в цифре». А тебе: «В цифре не принимаем». Здесь нужно совместно с регулятором находить системные решения.

– У вас в программе цифровизации скромно так прописаны внедрение искусственного интеллекта и запуск безлюдного, полностью автоматизированного производства. Когда?

– Пока в основном упираемся в вопросы госрегулирования, технического дооснащения и скорости передачи данных. Изучаем возможность относительно простой объект перевести в безлюдный формат работы. Пока до конца проект не довели.

– Сколько людей на нем работает сейчас?

– Это компрессорная станция. Около 12 человек на ней может работать.

– 12 человек, которые в момент перехода станции на полную автоматизацию остаются без работы.

– Это ваше утверждение, не обязательно.

– А если говорить о крупном производстве? За время, что вы работаете в «Сибуре», количество сотрудников сократилось втрое, а выручка выросла в 5–6 раз. Это тренд?

– Это не просто тренд, это наша постоянная работа по управлению эффективностью. Не забывайте при этом, сколько мы продали производств и бизнесов, площадок – частично этим и объясняется «втрое». А вообще, да, мы систематизируем всю информацию и данные, вооружаем ими менеджеров, чтобы они могли принимать оптимальные решения, и также внедряем инструменты, которые вообще думают за них, оставляя людям только самые сложные решения. Не говоря уже о «походе» против низкоквалифицированного, легко алгоритмизируемого труда и на производстве, и в офисе.

– Вы в «Сибуре» почти 15 лет, не надоело?

– Надоедает то, что однообразно, а «Сибур» к этому не относится. Все время есть три составляющие: «нужно делать», «можно делать» и «что из этого может получиться». До 2010 г. это было одно, к 2015-му другое, сейчас третье. Мне не скучно.

– А собственный бизнес какой-то есть?

– Я думаю, что у меня есть определенная испорченность масштабом. Интересно делать что-то большое, что-то значимое. У некоторых венчурных инвесторов есть стратегия «70 на 30». Фонд вкладывает средства в некий набор бизнесов на ранней стадии. Но сразу инвестирует только 70% от возможного лимита. А еще 30% держит, чтобы доинвестировать туда, где «полетело». «Сибур» в какой-то степени с точки зрения моих личных возможностей, интереса к работе такая же история. Ты доинвестируешь время в то, что хорошо развивается. Потому что интересно доинвестировать. Такой философский ответ.

– После инвестиций времени в компанию оно остается на что-то еще?

– В выходные в Тольятти и на заводе поработал, и в баскетбол поиграл на нашем корпоративном турнире.

– Сколько забросили?

– Ну не так плохо, думаю: 8 очков из 42.

– С кем играли?

– Играли финал Москва – Тольятти. Обычно в общем раскладе из 16 команд мы ближе к верху таблицы. В этот раз выиграли.

– У вас в Тольятти спартакиада?

– Она разнесена: по одним видам спорта идет в Москве, а по хоккею, баскетболу и шахматам – странное сочетание, я знаю, но так исторически сложилось – в Тольятти.

– В шахматы тоже играете?

– Нет. (Смеется.) Я по менее интеллектуальным видам спорта.